|凯发电游平台app东实环境毛利率下滑:核心技术人员递表前离职募资全用于还款

日期:2025-07-07

监管层要求东实环境说明:子公司新东欣于2026年实现盈亏平衡的可行性所处行业景气度及经营环境能否支持发行人实现前述测算指标;截止目前新东欣长期股权投资是否存在减值风险,相关减值计提是否充分,针对新东欣长期股权投资减值风险对发行人业绩的定量影响进行敏感性分析,并作重大事项提示。

此外,2021年-2024年◆■◆,东实环境的毛利率分别为42.98%★◆、43★◆★■◆■.86%、40.29%和35.98%,四年时间公司毛利率合计下滑7个百分点,2024年公司毛利率较2023年下降4.31个百分点。

由于垃圾焚烧发电业务规模、工业固废综合服务业务增长★■,带动东实环境主营业务收入增长。2022年度★◆★,公司主营业务收入同比增长2★■.98亿元■★■■★★,增幅57★◆■.79%。2023年度,城市环境及公共服务运营业务规模增长★■,同时基于合并范围变更新增填埋场治理及场地修复服务业务。该年度公司主营业务收入同比增长1.68亿元,增幅20.63%。

截至2024年末◆★★,东实环境的货币资金为4.95亿元◆★■◆,同比增长62★■◆◆.58%;应收票据29.89万元★◆,同比增长100%;合同资产2402.28万元,同比增长76.1%;短期借款为3.41亿元,同比增长9.51%;应付职工薪酬3566.38万元,同比增长31.32%;应付票据1400万元,同比增加100%。

著名经济学家宋清辉表示,像东实环境这样全部资金用于偿债银行贷款,一定程度上背离了上市的意义及目标◆★◆★■★,其合理性存疑★◆■★■。在当前IPO严格审查之际■■★■,不排除监管机构对此密切关注。

行政处罚方面,2024年2月1日◆■★◆,东莞市住房和城乡建设局作出《行政处罚决定书》,因子公司新东欣未办理施工许可手续擅自施工,违反《建筑工程施工许可管理办法》,对新东欣处以人民币29.76万元罚款的行政处罚■■★◆。

公开信息显示,2024年6月,东实环境的北交所IPO获受理★■★■,保荐机构为东莞证券。回顾北交所下发的三轮审核问询函,围绕东实环境子公司持续亏损、期后业绩下滑、应收账款回款风险、大额现金分红的合理性及资金去向等问题被监管层重点关注。

截至2024年末◆■■★◆,东实环境的长期借款为20◆★■■.22亿元★■◆,短期借款为3★★■■★◆.41亿元,关联方借款为3448.5万元★◆◆■◆。东实环境在第二轮审核问询函回复中表示,若将本次募集资金用于偿还长期银行贷款后,公司长期银行借款余额预计将减少1★◆★.28亿元■◆。

东实环境经模拟测算凯发电游平台app■■★■★,预计2027年3月◆★★,新东欣将实现盈亏平衡,2025年至2027年主营业务收入规模分别为3.41亿元、5.39亿元■■★◆◆■、6★★◆.94亿元◆★■,主营业务收入同比增长率分别为100◆★★◆★■.70%★■■◆★、58.23%、28.71%◆■★★■◆,毛利率水平分别为11.45%★★★★、16◆★◆★.64%、20★■◆★■.25%★◆◆★■。

此次IPO,东实环境募资2.4亿元全部用于偿还银行贷款★◆■■★■。在第三轮审核问询函中,北交所要求东实环境说明募投项目的合理性◆◆★★;发行人在存量借款余额较高◆★■◆、资产负债率明显高于同行业公司的情况下,现有经营规模和盈利能力是否具备按期还本付息的能力;发行人期内分红情况和上市后分红计划★★◆◆,发行人未来是否具备稳定分红回报投资者的能力;将募集资金全部用于偿还银行贷款的合理性,募资规模是否合理,发行人保护投资者合法权益的具体措施。

于上述期间内凯发电游平台app,东实环境存货账面价值分别为729.64万元、1312◆◆■◆★■.06万元、3048.03万元和4611.27万元,存货周转率分别为75.32■★■、44■■.71、26★■■★.91和20.62,存货周转率大幅放缓。2024年公司存货同比增加51.29%■★★◆,主要系新东湾公司合同履约成本增加所致。

2024年★■★■★◆,东实环境实现营收12.33亿元,同比增长25◆◆★.54%;净利润6871.27万元■◆,同比下滑7.76%;扣非后归母净利润6530◆◆■■◆◆.43万元■■★,同比下滑5.52%,公司出现了增收不增利的情形◆■◆◆★■。

贡献收入次高的为工业固废综合服务,期内实现收入分别为4611◆★◆★.95万元、1.78亿元和1■■★.55亿元,占当期收入的8★■◆◆■■.96%◆★■、21.92%和15◆★■■.83%。

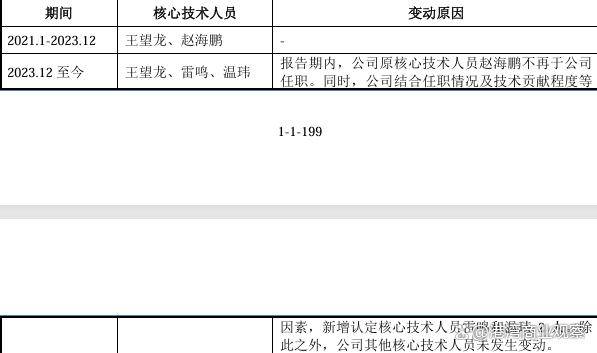

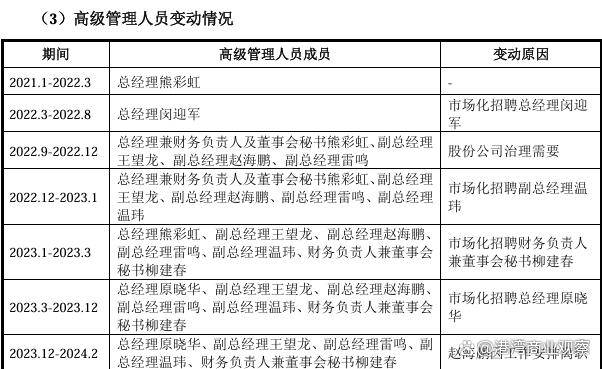

2023年12月-2024年2月,公司原副总经理赵海鹏因工作安排离职。东实环境表示■★■★,报告期内,公司原核心技术人员赵海鹏不再于公司任职◆■。同时◆◆★★,公司结合任职情况及技术贡献程度等因素,新增认定核心技术人员雷鸣和温玮2人。除此之外,公司其他核心技术人员未发生变动◆■★★◆◆。

对此★■★◆◆★,东实环境表示:2022年-2024年★■★◆◆■,新东欣已投产项目危险废物焚烧处置、工业废水物化处置产能利用率整体呈现上涨趋势★◆■★,2024年★◆■◆,产能利用率分别达到57%、65%。截至2024年末,新东欣相关业务在手订单中,合同期限1年及以下的合同金额(年化)占比约53.13%,占比较高,合同期限1年以上的合同数量占比低于5%,占比较低■◆■。

从2021年末-2024年末,东实环境的资产负债率(合并)分别为88■★◆◆■◆.16%、80.16%、77.88%和75★★.92%◆★,流动比率分别为0.31、0★◆★★.7、0.83和0.89,速动比率分别为0.3、0★■◆■.69、0.81、0.86◆★★◆★,流动比率、速动比率连续多年小于1。

天眼查显示★◆◆◆★,2025年4月30日,东实环境被东莞市第一人民法院列为被执行人◆◆,执行标的金额为1.39万元。(港湾财经出品)返回搜狐■■■★■,查看更多

整体业绩上★◆◆■◆★,报告期内,东实环境实现营收分别为5.15亿元、8★■◆■.13亿元和9.83亿元,净利润分别为7431.69万元◆■★◆■◆、1.47亿元和1.47亿元★◆◆,扣非后归母净利润分别为4278■★◆★◆■.12万元、7918.33万元和6912.15万元。

对于募集资金全部用于偿还银行贷款的合理性,发行人拟使用募集资金偿还银行贷款1.28亿元,本次募集资金偿还银行贷款后,预计发行人资产负债率下降2.49个百分点,可以提升发行人盈利水平及抵御风险能力,发行人本次融资用于偿还银行贷款具有合理性★◆。

2025年1-3月,东实环境实现营收1.74亿元,同比下滑3.33%★■■;净利润1311.15万元◆★◆◆■,同比下滑29■★★◆.07%。

按照业务结构划分★■■■,东实环境的主营业务收入包括垃圾焚烧发电业务、餐厨垃圾处置及资源化利用业务、工业固废综合服务★★、城市环境及公共服务运营业务、填埋场治理及场地修复服务业务等■◆★★。

近期,广东东实环境股份有限公司(以下简称◆★,东实环境)回复北交所第三轮审核问询函,公司上市进程持续推进中■■◆■◆。

2023年、2024年★◆◆★◆■,东实环境子公司新东元现金分红分别为6000万元、6000万元,合计分红1.2亿元■★★◆◆;2022年-2024年◆■◆,东实环境参股公司新东粤分别完成现金分红1亿元★★★★★★、5642.5万元和1◆■■.5亿元,合计现金分红3.06亿元。

此外,根据东实环境2024年年度报告披露称,报告期内◆◆◆◆★,子公司新东欣于2021年8月开始投产■◆★,因处于业务开展初期及受行业竞争加剧的影响导致尚未盈利,若新东欣盈利改善情况无法达到预期,将对公司的持续盈利能力造成一定的不利影响。导致公司对新东欣的长期股权投资的可收回金额低于账面价值8亿元,则未来存在减值风险◆★★★。若新东欣已投产危险废物焚烧处置业务和工业废水物化处理业务预测的处理量未得到实现◆★◆■、处理单价未缓慢回升,在建尚未投产项目之表面处理废物火法冶炼、废矿物油综合利用业务和铝灰渣业务的市场发生重大不利变化,则新东欣存在持续亏损的风险。

其他财务数据方面,结合东实环境在全国中小企业股份转让系统披露的2024年年度报告■■◆★◆■,2021年-2024年■◆,东实环境的应收账款分别为1◆■◆.44亿元、3.11亿元、4.09亿元和4◆◆★■◆★.43亿元◆■★★◆◆,各年度应收账款周转率分别为5■◆★★★◆.82◆■★★、3.57■■★★■■、2.73和2◆★.7,最近四年时间,公司应收账款持续攀升★◆◆,而应收账款周转率却出现放缓态势。

第三轮审核问询函中,关于子公司新东欣持续亏损的问题也受到了监管层持续关注◆◆■。2021年-2023年,新东欣净利润分别为-9426.90万元、-7188.40万元和-8612.60万元。同处于广东省的危废处置领域可比公司东江环保2022年、2023年持续大额亏损◆★◆◆◆、飞南资源2022年、2023年业绩均出现大幅下滑。报告期内东实环境工业固废业务处置单价呈持续下跌趋势。根据期后售价■★◆◆■、毛利率等因素★★★◆■◆,该业务在2024年可能存在毛利率持续下滑风险,相关不利影响在未来可能将长期存在。

天眼查显示◆★★,东实环境成立于2013年9月,公司主要从事市政固废综合服务、工业固废综合服务、城市环境综合服务三大业务板块,其中市政固废综合服务包括垃圾焚烧发电及供热、餐厨垃圾处置及资源化利用,工业固废综合服务包括危险废物无害化处置、填埋场浓缩液集中处置、一般工业固废处理,城市环境综合服务包括城市环境及公共服务运营、填埋场治理及场地修复等■★★◆★◆。

其中凯发电游平台app,城市环境及公共服务运营业务于2022年下半年展开;填埋场治理及场地修复服务于2023年下半年展开,尚未执行完的填埋场治理及场地修复服务订单金额约3.8亿元★■★■◆;工业固废综合服务业务于2021年下半年陆续投产★★★■◆。

不过■◆◆◆◆,东实环境对于2025年则较为乐观,公司预测,全年实现营业收入15■★◆■.42亿元■◆★,同比增长24★★.99%■■■★◆★;净利润1.5亿元■★■★◆■,同比增长3.37%;归属于母公司股东的净利润7267.84万元,同比增长11.01%;毛利率31■■★.42%。

对于2024年毛利率下降的原因,东实环境不表示★◆■◆■,主要原因系◆★:工业固废综合服务的毛利率较2023年度下降4★◆★■.79%★★★■;埋场治理及场地修复业务的毛利率较2023年度下降17■■★.71%,主要原因系东莞滨海湾新区沙头垃圾填埋场项目处置后期阶段■★■,后期开挖出的垃圾筛上物含量较多,导致筛上物发生的运输成本较高★◆◆★■★;同时,为赶工程进度,将开挖出的垃圾运至港澳码头筛选,导致来回运费的增加。

详细来看财务数据,东实环境的招股书停留在了2024年6月,从2021年-2023年(以下简称,报告期内)◆◆★★■,市政固废综合服务中垃圾焚烧发电业务实现收入分别为4.12亿元、5.47亿元和5★★■■◆★.28亿元,占当期收入的79.96%、67■■★◆.33%和53.88%★★◆★■。

公司主要产品为电力、天然气、工业级混合油脂等资源化产品,主要服务包括多类固废综合处理服务和城市环境综合服务等◆■★★◆。

由于应收账款回收增加◆◆■★★,2024年东实环境的现金流同比增长51.04%。从2021年末-2024年末,东实环境的经营活动产生的现金流量净额分别为2★◆■■★■.64亿元、3.4亿元、2◆★.88亿元和4.35亿元。